人工智能在金融行业趋势展望

2020.07.16

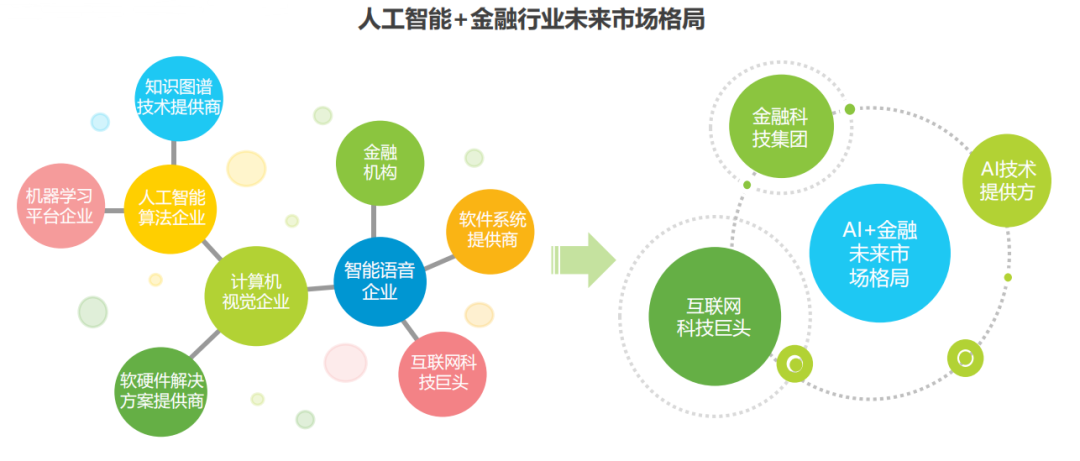

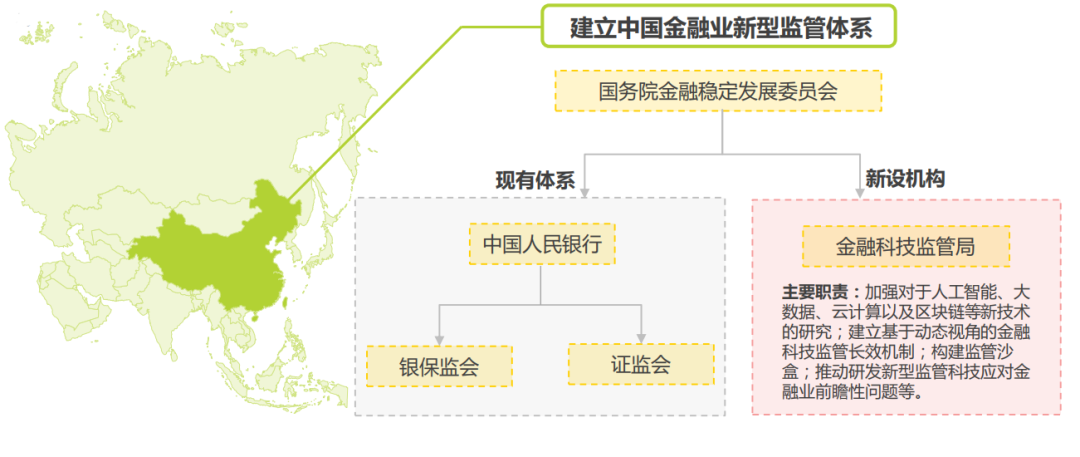

未来伴随着人工智能技术的进一步发展以及市场趋于理性与成熟,人工智能+金融行业将面临重新洗牌。 一些打着人工智能的旗号而没有实际核心技术研发能力的公司将被市场所淘汰,而真正具有人才优势、技术优势、数据优势以及场景流量优势的企业将得以长期持续发展。 未来行业将会呈现以互联网科技巨头、金融科技集团以及人工智能技术提供方为主要参与主体的三足鼎立的局面。 互联网科技巨头将发挥自身优势加大科技研发拓展更多的应用场景;金融科技集团将利用对于金融业务的深入理解不断提升行业转型升级的速度;人工智能技术提供主体则将会集中在细分领域的头部企业,而中游的企业则存在被科技巨头收购的可能。 以人工智能为代表的新科技与传统金融业相结合将促使未来的金融服务更具普惠性。 长期以来由于在金融行业中存在着诸如信息不对称、获客成本高以及风险不可控等问题,仅有大中型企业和富裕的个人可以享受到优质服务,而广大小微企业和长尾客户的金融需求并没有得到满足。 随着人工智能等相关技术的不断发展成熟促使金融行业的服务模式在未来发生巨大变化,新科技的应用可以使得金融机构的服务可以触及到更多尚未覆盖的群体,同时还可以降低金融机构的服务与运营成本,让客户可以获得更加优质且成本低廉的产品与服务,进一步提升用户的满意度,最终实现全社会福利的提高。 科技将成为未来金融行业得以持续发展的核心驱动力,以人工智能为代表的新技术一方面给金融机构带来巨大效益,另一方面由于存在黑箱等问题使得监管机构面临更大的挑战。 从国外的监管经验来看,美国和英国在机构设置上均做出了一些改革,以英国为例,英国的金融行为监管局(FCA)独立于央行,其主要关注前瞻性风险,帮助企业开展合规创新,探索有利于行业发展的长远解决方案。 中国在未来的金融监管上可以借鉴国外一些成熟的理念,在此基础上结合中国国情进行监管上的创新,比如可以在现有体系中设立隶属于国务院金融稳定发展委员会的金融科技监管局,负责建立动态的科技监管长效机制,运用监管沙盒等机制对于金融创新产品进行有效的管理,采取更为先进的方法和手段应对未知的风险与挑战。